資産運用って、興味あるとか無いとか関係なく必要なことなんだなーっと実感している今日この頃。

とある本を読んでみると、インデックスファンドなるものが低リスクで安定した利回りが見込めて、初心者にお勧めということで、とりあえず月5000円ほど買ってみようと思いました。てか、買いました。

でも、利益が期待できる仕組みをちゃんと調べてなかったので、調べてみることに。

株には、その企業の利益の一部を株主に還元する配当金という仕組みがあります。いわゆるインカムゲイン。インデックスファンドは直接的ではないしろ株を買っているわけだから、インカムゲインが見込めるはずだけど・・・、どうだろう。

買ったインデックスファンドはニッセイ日経225インデックスファンド。

ニッセイ日経225インデックスファンド

http://www.nam.co.jp/fundinfo/dcnn225/main.html

最初のイメージとしては、インカムゲインは分配金として年に一回支払われるのだろうと思っていました。しかし、このニッセイ日経225インデックスファンド、過去の分配金実績はゼロ。一度も分配金は払ったことがない。ぬぬ?

分配金を出さないインデックスファンドには複利効果がないのでは?

http://randomwalker.blog19.fc2.com/blog-entry-2710.html

このページによると、「投資信託の収益は、既に日々の基準価額に含まれています」とのこと。しかも、分配金により利益を出すとその利益分税金がかかるので、分配金を再投資して複利効果を狙うより、金順価額に反映されたほうがお得とのこと。

<投資でお金を稼ぐ方法・投資信託マニュアル4>

http://okanewiki.com/toushin-junshisan.html

このページによると、基準価額と純資産総額は以下の通りです。

純資産総額=各株式・債券の価格合計+配当金・利息-信託報酬

基準価額=純資産総額÷受益権総口数(×10000)

この式の通りならば、配当分が順総資産額に加えられることで、基準価格は上がる。配当分は基準価額に反映され、配当利益を得ていることになります。分配金がない方が良いというのも納得できます。

確かめてみよー。

ニッセイ日経225インデックスファンドでは、信託報酬に監査費用なる手数料を合わせて0.28%ほど。

このページ(http://www.nikkei.com/markets/kabu/japanidx.aspx)によると、日経平均の平均配当利回りは1.5%くらい。信託報酬を差し引いても、1%弱の配当利回りは期待できるはず。

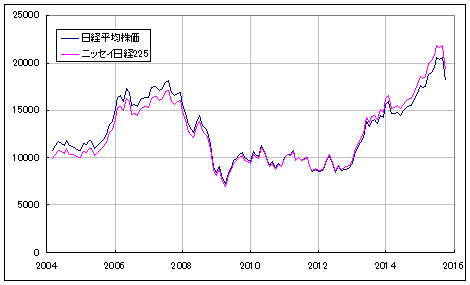

上記のサイトで公開している基準価額のデータと、このページ(http://indexes.nikkei.co.jp/nkave/archives/data)から取得した日経225の平均株価のデータを元に比較表を作ってみる。

うーん、平均株価に連動はしていて・・・、心なしか平均株価より上がってきているが・・・、何パーセントか言うレベルではないような・・・?

仮に基準価額が100%平均株価に連動していると仮定して、株価変動による基準価額を推定し、実際の基準価額からその推定額を差し引いた値を配当利回りをすると、配当利回りは0.1%ほど。

追:勘違い。コメント欄参照

推定配当利回り = 基準価額 – (今年の平均株価 / 前年の平均株価 × 基準価額)

んー、基準価額には配当利回りは反映されてない?

もし配当金で利益が出ていて、それを基準価額に反映させ続けたら、インデックスから乖離するし、やっぱり分配金にするのがシステム的によい気がする。

指数に連動したインデックスファンドが受け取る配当金はどこへ?

http://detail.chiebukuro.yahoo.co.jp/qa/question_detail/q12138787262

同じ疑問を持っている人はいて、この回答でも基準価額に反映されているとのことで、基準価額はあくまでインデックスに連動を目指しているだけで、そうはならないという。つまり、実際の運用ではインデックスより悪い成績が出ており、それを補填するために、配当を資産に追加して、基準価額の調整をしているということか?

回答ではコスト云々ともあります。ファンドの説明ではこうあります。

「ファンドは、信託報酬等の管理費用負担および売買委託手数料等の取引コストを負担すること」

運用のためのコストは信託報酬として支払うわけだから、配当利回りが運用コストで相殺されているということにはならないはず・・・、っと思っていたのですが、売り買い等の経費は総資産から差っぴかれ、それとは別に職員の給料等のために信託報酬として差っ引くということですか。そして、配当による収益は取引コストや成績の補填でほぼ相殺されているということですか・・・。1.5%分もかかるもんなん・・・?

なんにせよ配当利回り分が基準価額にほとんど乗っかってこないっということは、インデックスファンドでは、インカムゲインは見込めず、キャピタルゲインだけで利回りを見込むことになるということ。

株価は長期的には上昇するという統計的な傾向はありますが、グラフで見て分かるとおり、ここ10年の日本の株価は右肩上がりの傾向はありません。20年でも同様。個人で運用できる期間は20年程度がいいとこでしょうから、低リスクだというのは変ですよねぇ。安いときに買って高いときに売るなんて初心者には不可能なんですから。

基準価額の変動が少なく、配当金で銀行預金以上の利回りが期待できる。そんなイメージを持っていたけど、なーんか実態はそういうことではなさそう。

うーん、どこがお勧めなのかよくわからない。日経225だからかなぁ。

結局のところは、インデックスファンドをやるにしても複数のインデックスファンドでリスク分散して、全体的にキャピタルゲインによる利回りを狙うということなのかな。まぁ、インカムゲインよりキャピタルゲインの動き幅の方が大きいので、そういうものっとしても活用する価値はあるのでしょう。

ただ日本のように経済成長が停滞しているところはインデックスファンドでの利益は望めない。運営会社の肥やしになるだけ。新興国など成長著しく右肩上がりの傾向があるとこを含まないと意味は無さそう。

まぁ、日経225は日本企業を応援する意味で残しておくとして、世界規模で分散させるようにファンド選ばねばー。

2004から2016の12年間で、ニッセイが徐々に日経平均を上回っています。

グラフから見ると、差分は、2004年では-800くらいで、2016年では+1000くらいに見えます。12年間で+1800くらいとすると、この間の平均的な日経平均をグラフから、えいやっと14000くらいとすると、1800/14000=12.85%くらいになるので、1年あたり、ざっと、1%ちょっとくらいニッセイが日経平均よりも伸びています。これに、信託報酬0.28%を加えても、日経平均の配当利回り1.5%には、ちょっと足りないけれど、まぁ、グラフから目視で読んで、12年分ざっくり計算したにしては、いい値なのではないかと思います。

ななみさん

このブログ、初コメントです。ありがとうございます。

言われてみれば、その通りですね。当時のExcelファイルはもうないので

何をどう判断したのかわかりませんが、とち狂ってたんでしょうか。

ご指摘の内容に合わせ、記事を修正します。ありがとうございました。

TiBra